2018年8月31日,Medium上一篇名为《Announcing De.Fi , A Community for Decentralized Finance Platforms》的博客,宣告了DeFi(去中心化金融/开放金融)这一概念的正式发端。文章的作者是借贷产品Dharma的联合创始人Brendan Forste。

DeFi的推崇者,往往用DeFi对传统金融服务的问题解决力来论证其意义。如准入门槛较高,据世界银行的统计,全球20亿人没有银行账户;又或者许多人难以享受跨境的金融服务;又比如,政府、银行等机构对个人的审查;透明性不足,资金的流动和使用状况缺乏足够的信息披露等等。他们认为,相比之下,DeFi能够抗审查,低门槛甚至无门槛,公开透明,因而很有可能促进甚至替代许多传统金融服务。

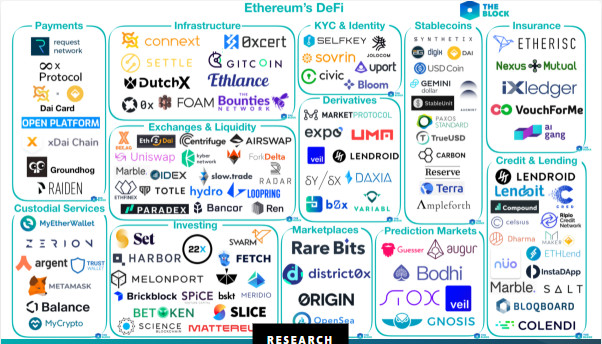

图:以太坊上的DeFi生态 | 包含了支付、抵押服务、基础设施、交易所与流动性、资管、KYC与身份认证、衍生品、稳定币、预测市场、保险、信用借贷这些方向 | 来源:The Block

【此外,需要注意的是,以太坊是DeFi中最重要的应用公链,此外比特币的闪电网络、Bitshares、Bisq(比特币上的点对点交易协议)都属于DeFi的范畴】

这些分析具有一定的合理性,目前DeFi已经形成了一定的生态,以上的特性或许能够得到更好的发挥。然而,DeFi仍然有一系列内外部问题亟需解决,否则难以有足够真实有效的需求来支撑其市场,更枉谈依靠DeFi来替代传统的金融服务。

产品有待升级完善

| 界面复杂,使用门槛高

尽管想要获取DeFi中的服务,无论是借贷还是资管服务,都无需像传统的金融服务一样,提交复杂的材料以及漫长等待的审批程序。但是这些DeFi产品的交互体验,确实给很多用户设置了门槛。

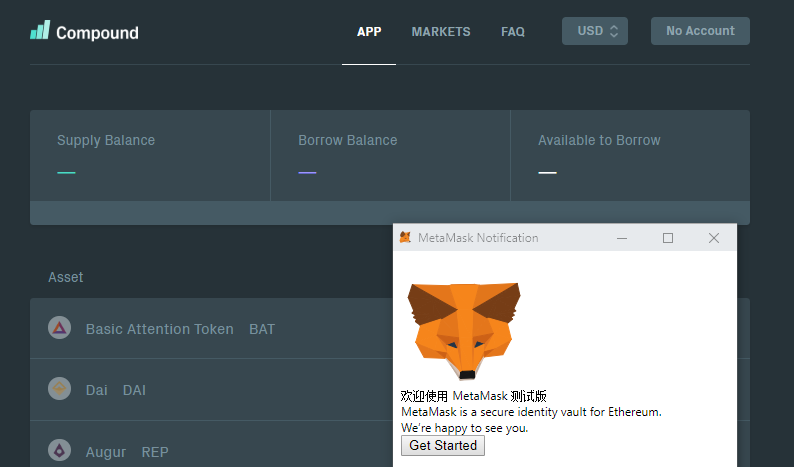

以借贷服务Compound为例,如果要享受它的服务,用户需要先掌握Metamask的操作,才能进一步使用Compound,这对很多的普通用户来说,显然是一只“拦路虎”。

图:打开Compound后,首先就会跳出Metamask的界面 | 来源:Compound官网

| 缺乏比较成型的征信体系,依靠抵押建立

传统的借贷市场可以依靠对个人的身份信息、动产/不动产、亲属资产情况等信息进行综合分析后,建立个人信用体系。

DeFi中存在不少借贷产品,一般来说,用户想要从其中获取贷款,都需要抵押主流币(BTC/ETH居多),或者是法币。

这意味着,借贷方对用户的资信情况评价,非常依靠资金的抵押(无论是法币形式还是数字货币形式)。这种方式的可靠性令人存疑。比如,用户有没有可能将从别处的借款,抵押至这些平台再进行借款,形成“多头借贷”或“以贷还贷”,这种操作必将积累巨大的金融风险。

| 稳定币超额抵押,流动性受到影响

DeFi中很重要的一个“成员”是稳定币。目前稳定币中,除了同法币挂钩的USDT、TUSD等稳定币,另一个很重要的类型是依靠抵押数字资产的稳定币。

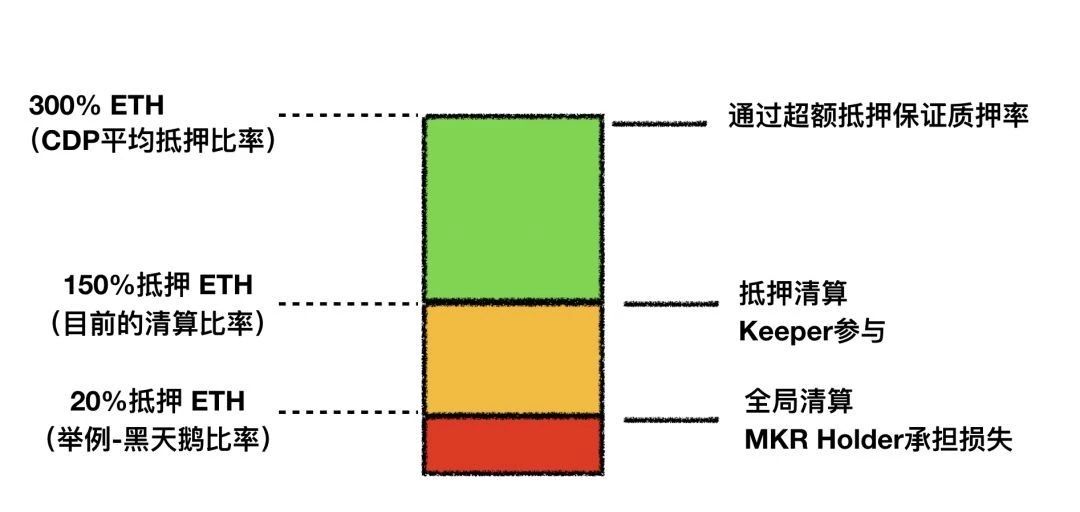

这一类型的稳定币存在一个问题——超额抵押。以该类型中市值最大的项目Maker DAO为代表,它的稳定币是Dai,目前,如果用户想要获取价值1万美元的借贷,需要抵押至少150%该数值的ETH才可以,一但抵押数值低于此,系统就会进行清算。据橙皮书,不同渠道的估算甚至表明,MakerDAO中的平均抵押率甚至已经达到了300%。

图:Maker DAO上的CDP抵押率| 来源:橙皮书

尽管这样可以维持整个MakerDAO系统的稳定,但这种超额抵押也的确对用户资产的流动性造成了比较大的影响。

此外,DeFi还存在着场景有限、增量市场匮乏、开发工具不友好等问题,这都成了DeFi向前发展的“拖油瓶”。

强监管或是拦路虎

| 稳定币或面临SEC监管

作为业内广泛共识的区块链发展过程中“低垂的果实”,稳定币长期保持着话题性和热度,也被认为是加密世界与现实世界的桥梁,具有很重要的地位。

然而,就在3月15日的SXSW(奥斯汀的西南偏南大会)上,SEC负责数字资产方面的高级顾问、有“加密沙皇”之称的Valerie Szczepanik却表示,根据现行证券法,稳定币可能会遇到问题。她认为稳定币分为三种:一种是与黄金或房地产等实物资产相关联的;第二种是与储备中的法定货币相关联;第三种使用市场金融机制来保持价格稳定。随着时间的推移,最后一种很可能会进入证券监管的范畴。

曾经风头强劲的稳定币项目Basis便是监管之下的“牺牲品”,尽管它拿到了来自A16Z等投资机构1.33亿美元的巨额融资,也因为没有得到SEC对其免于受到证券法规制的首肯而在去年年底宣布关闭业务,并将资金退还给投资人。

一但稳定币被确认纳入证券法的监管范畴,其昂贵的合规代价或将极大阻碍其推进。

| 托管服务或需转型营利方式

尽管业内都不愿在台面上摊牌承认,但事实就是,一部分托管平台无法自证清白是否有将客户的托管资金挪用它处——如放款收息,以谋求额外利润。

囿于监管,对于纯粹的托管平台来说,这种模式在传统的金融市场当然是几乎行不通的,有些服务商会利用监管空白在加密世界中大行其道。

然而此前PANews报道中指出的怀俄明HB74立法,或许会使得这种躺着赚钱的方式不再是法律漏洞。该法律要求包括区块链企业在内的特殊存款机构不得从事借贷业务,必须100%保存客户的资金安全。

这意味着,DeFi中从事相关服务的产品,如果说此前还有这样的小九九的话,往后就要重新考量,寻求新的获利方式了。

| 匿名的身份与潜藏的犯罪

DeFi中还有一个重要的部分是去中心化交易所(协议),比较知名的包括0x、Uniswap、Hydro、Bancor等。虽然它们采用不尽相同的订单撮合模式,但一个主要的共同点是都没有严格的KYC要求。

这一方面为交易者降低了门槛,增加了交易的选择;另一方面,也为黑产、洗钱及其他类似的犯罪打开了一扇门。长期来看,监管层将如何处理这一问题,成为DeFi中这一方向产品的达摩克里斯之剑。

DeFi很美好,一众开发者和富有热忱的支持者,通过不断的开发测试与调整,为加密世界开拓了丰富的开放金融应用,为众多用户提供了新的选项,事实上实践着“开放金融”的理念。然而,它的前途充满着不确定性,美好的憧憬也无法掩盖DeFi面临的一系列问题,究竟它将走向何方,普通人又能如何把握住DeFi中的机遇?

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:专为区块链技术应用及金融科技创业者及领导者而打造的智库型媒体

评论0条