作者:西柚,ChainCatcher

2023年下半年,COMP、MKR、Aave等代币价格的轮番上涨,让沉寂已久的蓝筹DeFi项目又热闹了起来。

近30天内,COMP代币涨幅为150%,现报价70美元;MKR、AAVE、YFI、UNI、FXS等代币涨幅都超过了30%。价格的异动自然带来了关注,探究其推动上涨的逻辑在哪里,关于其相关产品的讨论也多了起来。

这些曾经的蓝筹项目其实一直在默默探索自己的发展道路,产品差异化越来越明显,有的发行了稳定币,有的开创了新赛道、有的搭建了自己的应用链、有的已从一个工具型产品转向了基础设施等等。

如借贷三巨头的Maker DAO的终局计划是发行一个New Chain,Aave是金融和社交两条赛道同发展,Compound跻身RWA赛道;Yearn开放了LSD产品yETH首批LST资产申请;dYdX启动应用链公共测试网;Frax公布新L2网络FraxChain等等。

那么,这些曾经的蓝筹项目究竟在产品上有哪些新进展、新叙事?会是推动币价上涨的背后原因吗?

一、借贷三巨头:MakerDAO推出Spark Protocol;Aave专注稳定币GHO;Compound布局RWA

MakerDAO推出借贷产品Spark Protocol,终局计划搭建一个NewChain

自5月9日借贷协议Spark Protocol启动以来,该平台上已存入(Supply)的资产已突破4737万美元,借出的资产1192万美元,当前TVL为3545万。

Spark Protocol是由MakerDAO社区核心成员组织Phoenix Labs开发的首个产品,致力于开发新的去中心化产品以扩大MakerDAO生态系统。该协议是一个基于AAVE V3开源代码构建的去中心化借贷市场,主要用于超额抵押借贷以DAI为中心的加密资产。

其中,Spark Protocol整合了MakerDAO的DSR(DAI的存款利率)功能,这是一个货币政策调节工具,可通过调整DAI的存款利率(DSR)来帮助平衡DAI的供需。

如当DAI的存款利率(DSR)上调时,DAI持有者会将流动在外的DAI收回或将其它稳定币换成DAI,将其回收到Maker系统内部,减少市场上的流通量;当DSR下降时,用户将会从Maker系统取回DAI,投放到市场中寻求其它收益,增大DAI的市场供应量。

当前,用户存入DAI获取的存款利率(DSR)为3.49%。Spark Protocol平台支持的抵押资产包括DAI、还有sDAI(即DSR版的DAI)、GNO、WETH和流动性质押凭证wstETH(包装版本的stETH)、rETH。

7月5日,MakerDAO宣布其借贷协议Spark Protocol将扩展至多链,并公布了在各区块链网络中部署其协议的步骤与流程。

此外,根据原有的规划,MakerDAO通过EtherDAI(简称ETHD)切入LSD市场,然后通过Spark协议来引导ETHD的使用,支持ETHD作为抵押品借出DAI,让参与质押的ETH代币都处于MakerDAO应用的控制之下。

由此来看,MakerDAO通过Spark Protocol增加了DAI的使用场景、部署了多链市场、切入了LSD赛道,可谓一举多得。

其实,这些只是MakerDAO在5月份公布的终局计划(The Endgame)中的一部分,该计划旨将重塑MakerDAO品牌,部署一个新的区块链网络,将其由稳定币借贷产品转型为向Layer1的基础设施,通过建立若干SubDAO将MakerDAO的新功能及产品分离出去、自建自治、并基于Maker系统打造新的去中心化产品,让其生态万物生长。而Spark Protocol就是该生态的第一个产品,未来会有越来越多基于MakerDAO的生态应用产品,那时MakerDAO的叙事将会打开新的篇章,至于MKR和DAI代币会在该生态中承担什么角色,还是未知。

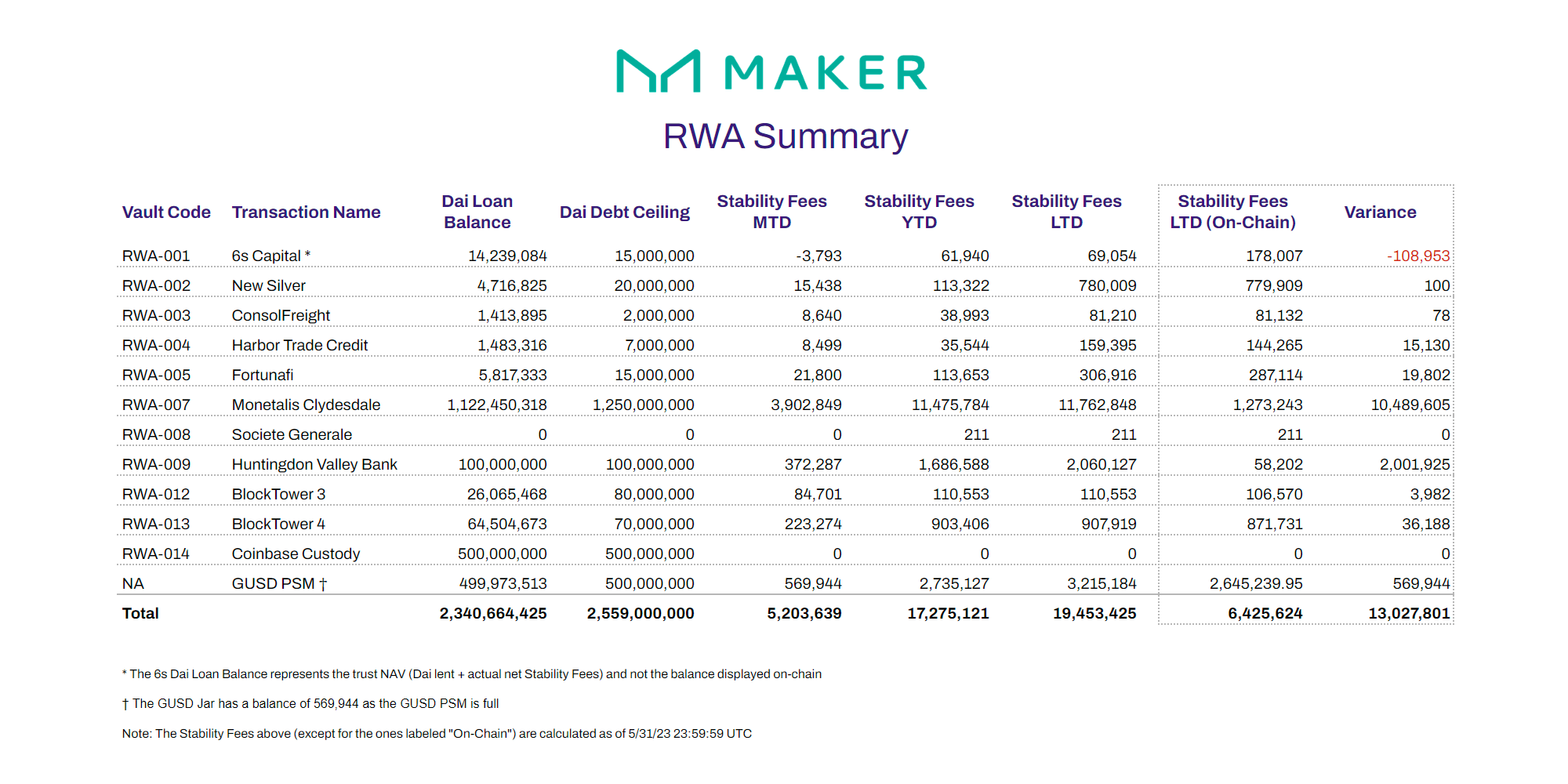

除了在产品上、和业务发展路线上进行了新的探索和规划外,Maker DAO在资产收益方面也进行了更多的尝试,是第一个切入RWA的去中心化金融产品。

根据官方数据,截至5月,MakerDAO在RWA投资组合总额达到23.4亿DAI,主要用于购买美国国债。据makerburn的统计,MakerDao单从RWA获取的预测年化收入就高达近7100万美金,已成为其协议重要的收入来源。

正如用户所言:现在的Maker DAO=DeFi +LSDfi+RWA+DAO+Incubator(孵化器)+L2/L1。

不过对此也有不同的观点,在MakerDAO终局计划的提案下,有用户评论道,Maker DAO发行新链不是一个好主意甚至有点愚蠢,更应该关注如何为MKR代币赋能以及如何扩大DAI规模。

Aave两大王炸产品:GHO和去中心化社交产品Lens Protocal

进入7月份,Aave关于稳定币GHO的公开动作越来越多。7月11日,Aave社区发起在以太坊主网启动去中心化稳定币GHO的提案投票,如果该提案获批,以太坊上的Aave V3用户可以用其抵押品铸造GHO,当前投票支持率为100%。投票截至日期为7月14日。

GHO是一个由多个加密资产支持的超额抵押稳定币。该稳定币与DAI的原理类似,使用Aave的aTokens作为抵押资产就可进行铸造,唯一的区别在于aTokens是一个生息资产,用户在铸造GHO的同时还可以获得利息收入,具体利率多少取决于借贷市场的资金供需。

而就在该提案发起的前一天(7月10日),Aave创始人Stani Kulechov发推称,下半年将专注于DeFi的支付场景用例。他解释到,对于2023年下半年的DeFi行业而言,应重点关注合适的支付用例,而透明、去中心化的稳定币非常适合支付结算。此言论被用户解读为,稳定币GHO将会是Aave下半年是要重点发力的项目。

除了稳定币GHO外,Stani Kulechov如今谈论最多的就是去中心化社交产品Lens Protocal,并将在巴黎EthCC(Ethereum Community Conference)大会期间发布V2版本。

有不少用户纷纷猜测,Lens Protocal V2是不是要开放个人资料(profile)NFT申请(今年4月已暂停了该NFT新注册)或者公布Token治理相关的内容。此前有Aave高管在采访中透露,Lens Protocal生态会使用GHO代币,比如在Lens Protocal生态上的应用,用户可以使用信用卡直接购买GHO,以支持或打赏喜欢的创作者等。

尽管看起来Aave专注于金融场景,而Lens Protocal专注于社交领域,二者似乎毫无关联,但通过稳定币GHO就可以将其联动起来。

此外,Aave类DeFi应用还可与去中心化社交应用融合开发新性的社交金融产品,如Lens Protocal的社交图谱还可为Aave引入链上声誉系统,开发部分抵押或者无抵押信贷产品,降低借贷门槛,即用户无需抵押任何资产,仅凭链上的个人资料NFT声誉和身份系统就可贷出资金。

目前,Lens Protocal生态已集成或开发了百个社交类应用可供用户体验。

由于参与Lens Protocal生态应用需要profile NFT,而当前该NFT已暂停新注册、未全面对用户开发,加上稳定币GHO也未正式上线,可理解为Aave的这两大法宝还未正式开动。

不过,从当前的产品发展路线来看,Aave在社交产品的重点部署,与其它借贷产品相比显得格外与众不同,但究竟会不会使其生态产生如预期的正向飞轮的效果,还需等产品上线运转后才能知晓。

Compound创始人成立新公司Superstate跻身RWA赛道

COMP代币价格近30天内翻了一倍多,但是相对于币价的爆涨,Compound产品本身似乎已进入发展停滞阶段。

最近产品相关的公开信息,就是7月7日,Compound Labs推出了Encumber机制,该机制允许用户将代币所有权与转让权分开。用户通过使用Encumber,代币持有者可以保留辅助所有权利益,例如空投、治理权或对内容和活动的访问权,同时仍然参与DeFi,获取收益。

不过,这似乎与其借贷业务关系不大。对于Compound来说,唯一的利好就是其创始人进军了RWA赛道。

6月29日,Compound创始人Robert Leshner宣布,已向美国证券监管机构提交成立Superstate的债券基金公司文件,致力于购买短期美国国债并上链,通过区块链做二次记录,追踪基金的所有权份额,并可以直接在链上交易流转。另外,Superstate已完成400万美元种子轮融资,本轮融资由ParaFi Capital、1kx、Cumberland、CoinFund等机构参投。

不过,当前Superstate还处于申请阶段。

二、DEX龙头:Uniswap推出V4转为基础设施;Curve上线稳定币crvUSD

Uniswap V4从工具性产品转型为具有可组合性的基础设施

根据Uniswap 基金会最新消息,现Uniswap V4代码正处于审计中,具体部署时间需要等以太坊坎昆升级和代码审计无误通过后。

在6月份公布的Uniswap V4代码中,其中核心升级是引入了创新的Hooks(钩子)功能。该功能允许任何人使用自定义合约来部署流动性池,并附加各种功能。而此前的UniswapV3是整合流动性池,即针对某一币对的流动性相对集中,而Uniswap V4则是支持人人可自定义池子。

曾有加密用户把这个过程形象地比喻为吃火锅:Uniswap V3就像吃火锅时选择的是一口大锅,大家都涮同一种口味,无需选择,水够深就行(资金池流动性)。而Uniswap V4允许大家自定义小锅(自定义资金池),提供番茄、菌菇类等各种特色口味(类比的是通过钩挂添加的功能,比如链上限价、自动复投)来吸引食客,口味繁多,大家各取所好。

简单来说,Uniswap V4将支持任何人在此基础上做定制化开发,如交易所提供的撮合逻辑、执行逻辑、手续费定制、返佣和激励、挂单范围和深度等都可以通过Hooks来设计,加上其推出的链上限价订单(limit order)功能,构建“链上的币安”梦想将成为现实。

这意味着开发者可以基于Uniswap V4构建任何类型的DEX,包括合约、期权等衍生品产品,还可搭建借贷协议、稳定币协议等,未来可能会基于Uniswap出现一个庞大的生态。

Hook在增加了Uniswap流动性的可组合性和可扩展性同时,也让其从一个工具类产品,走向基建属性。

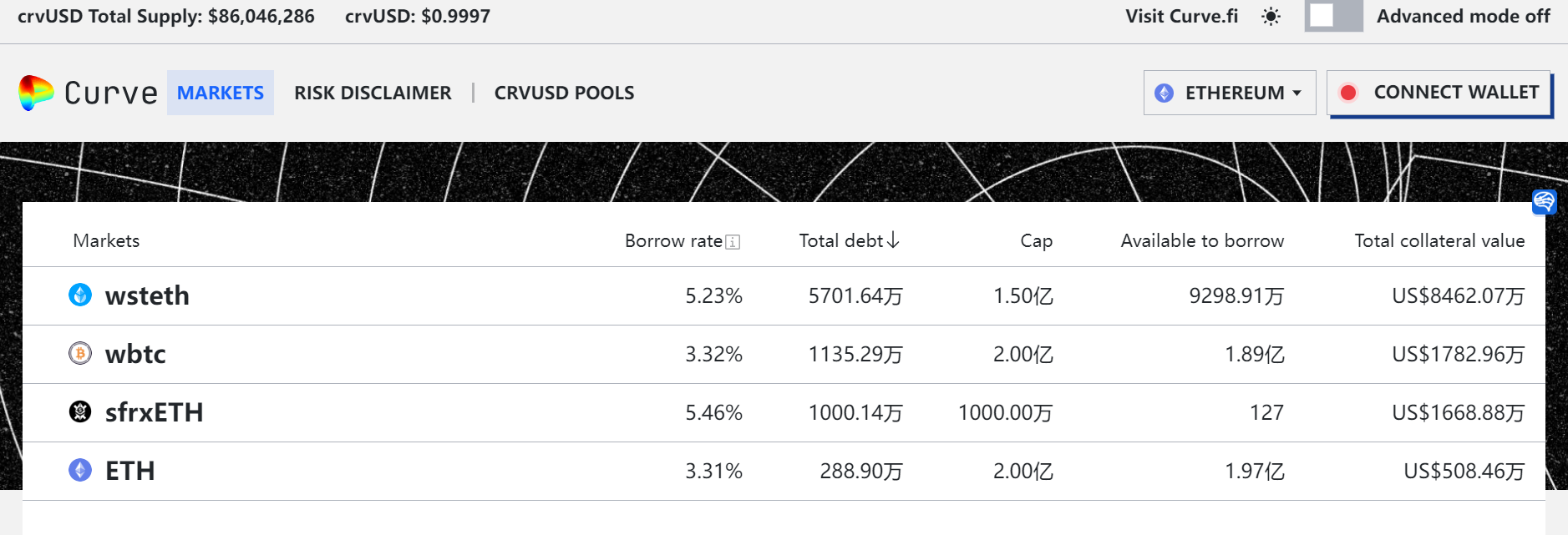

Curve稳定币crvUSD上线2个月锁仓资产价值超2亿美元

截至7月13日,Curve原生稳定币crvUSD铸造数量为8602万枚,锁仓的抵押品价值已超过1.23亿美元。

目前,铸造crvUSD的抵押品主要是sfrxETH、wstETH、WBTC、ETH。其中,抵押品中占最高的是wstETH,在所有抵押品中占据了60%以上的份额,总价值约8420万美元。

与DAI、GHO一样,crvUSD也是通过超额抵押的方式发行。但不同的地方在于,crvUSD引入了软清算,当抵押品价格下跌时,crvUSD创新地通过特定AMM实现软清算,并在抵押品价格回升后通过AMM买回抵押品。

常见的资产抵押型稳定币的发行,相当于用户超额抵押借贷,抵押资产会因为价格下跌到一定水平线而被清算,以偿还系统债务。但这种情况清算的抵押资产价格远远低于市场水平,即使抵押资产价格很快回升,但由于抵押者的仓位已经在低价被完全被清算掉了,造成的损失是难以弥补。

为此,crvUSD对清算过程进行了改良设计,通过LLAMMA(Lending-Liquidating AMM Algorithm)机制实现软清算,为抵押资产设计了一个特殊的AMM池,实现在资产价格下跌时逐渐清算,而不是一次清算仓位全无。当价格下跌到一定区间时,AMM中的抵押品就会开始被卖出换成稳定币,之后在价格下跌过程中抵押品被逐渐卖出,在抵押品价格跌至清算价格之下时,AMM池中只剩下稳定币。在抵押品价格从下跌回升至一定区间后,AMM又会帮助用户买回资产。

crvUSD根据价格波动可以重新平衡用户的抵押品种类构成,即避免了用户的无偿损失、大规模清算导致的价格剧烈波动等。

不过,由于crvUSD还是一个新稳定币,自5月份上线以来,还未经历过市场黑天鹅事件导致的价格剧烈波动考验,能否在市场剧烈波动下还能保持稳定价格稳定,不抛锚仍需测试。另外,Curve创始人套现、买豪宅被投资人起诉等负面风波不断,也为项目本身的发展蒙上一层阴影。

三:dYdX、Frax发行应用链,Yearn进军LSD

衍生品龙头dYdX探索应用链

去中心化衍生品协议dYdX v4版本的公共测试网已于7月6日正式上线,用户可以进行连接钱包、查看订单簿、下单和查看账户信息等功能测试。这是其主网上线前的最后一个测试步骤。

dYdX V4主要目的是将其迁移至基于Cosmos共识搭建的应用链dYdX Chain上,不但可以提升其交易处理速度,官方还能自定义Gas费。根据此前规划,其主网的启动预计将在今年9月底前完成。

对于dYdX的用户来说,最重要的是应用链赋予了原生代币DYDX新的叙事逻辑。

当前DYDX代币仅能作为治理投票使用,没有其它用途,该应用的收益也未被DYDX代币捕捉。但dYdX Chain上线后,DYDX不仅仅是一个治理投票代币,持有用户可以将其质押作为网络节点验证者,还有可能作为其链上Gas费的支付手段等。据悉,dYdX Chain的收入将会赋能。

目前,dYdX平台24小时交易量为10亿美元、持仓量为2.8亿美元,是当前加密市场最大的去中心化合约交易平台。

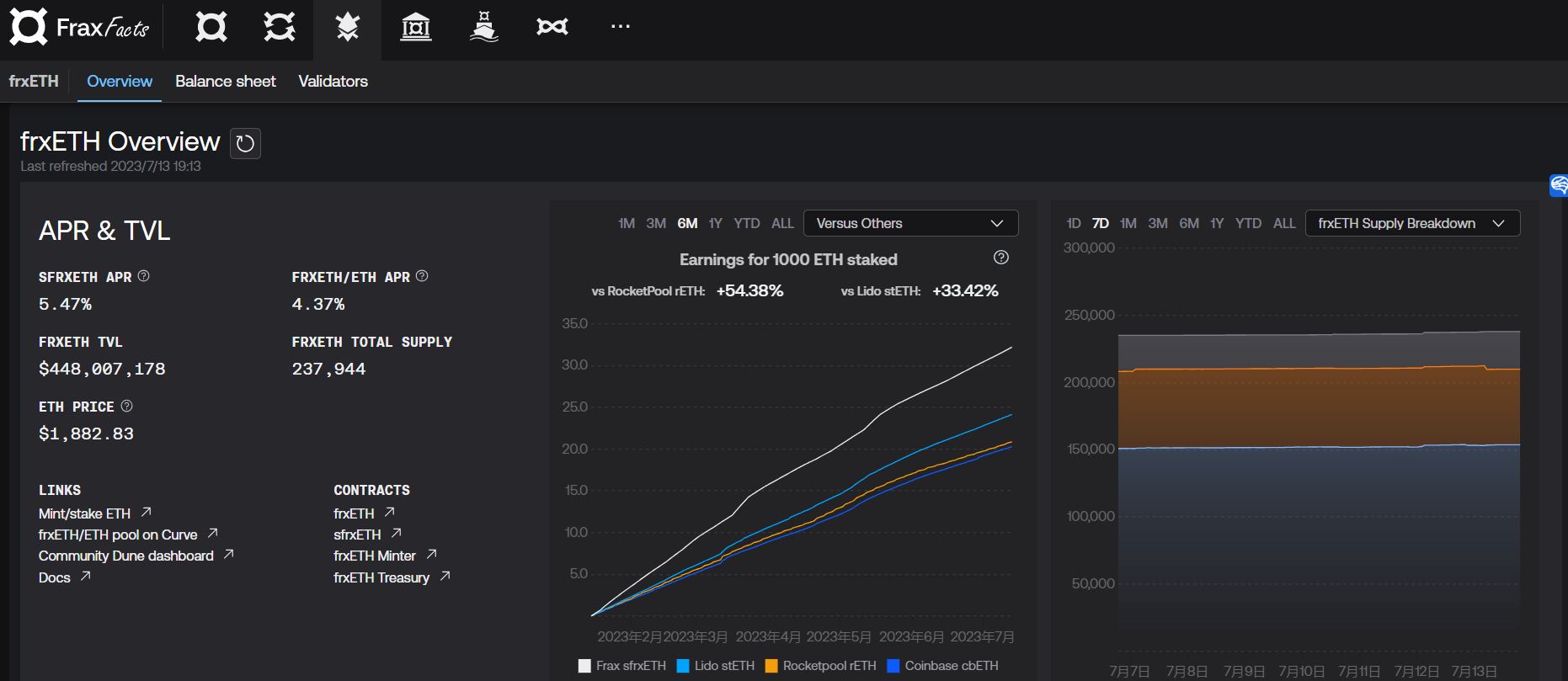

算法稳定币Frax进军LSD、发行新链

上月中旬,Frax Finance构建的L2网络Fraxchain正式露面,致力于创建一个强调去中心化金融的智能合约平台。

Fraxchain采用了Hybrid Rollup(也称混合Rollup,融合了Optimistic Rollups与ZK Rollup两种技术)技术搭建,预计今年年底前准备就绪。该网络将支持所有Frax生态资产,且会第一集成其官方Fraxferry跨链桥,以实现其资产无缝转移。

此外,Frax 创始人Sam Kazemian透露,Fraxchain将采用稳定币FRAX和流动性质押凭证frxETH来支付链上Gas费。而Fraxchain网络产生的费用将会部分分配给FXS持有者。

有用户曾预测,保守估计Fraxchain的Gas费约为每年180万美元。

由此来看,Fraxchain是Frax Finance未来价值累积的重要阵地。

除了发行新链外,Frax Finance在LSD赛道部署的产品frxETH发展得如火如荼。截至7月13日,frxETH锁仓的ETH约为23.8万个,价值4.45亿美元,锁仓量在整个LSD应用中排名第三。此外,sfrxETH(质押的frxETH)已成为铸造crvUSD的第三大抵押品之一;今年2月份Aave社区通过将sfrxETH作为战略储备资产引入Aave V3的提案。

另外,在产品上,Frax Finance已经开发并上线DeFi三件套的DEX Fraxwap、借贷FraxLend、跨链桥Fraxferry。

总的来说,Frax Finance一直在探索其业务边界,已从稳定币到DeFi三件套、LSD、应用链等开发了一整套的从发行资产到搭建应用场景的产品线。

当然,Frax在治理代币FXS赋能方面也未落后,6月30日,Frax社区通过了回购FXS代币调整提案FIP-256,拟用200万美元回购FXS代币,每当FXS代币价格低于5美元时,就会回购。当前,FXS价格为6.29美元。

相关阅读:《老牌算法稳定币 Frax Finance 是如何凭借 LSD 热点重拾“江湖地位”的?》

Yearn上线yETH进军LSD

7月5日,Yearn公布了其LSD产品yETH的最新进展,开放流动质押凭证LST代币项目白名单申请。yETH是一个单一的LSD代币,代表的是一篮子LST资产,其成分由多种流动性质押凭证(如stETH、fxsETH等)组成,在为用户分散投资风险的同时可帮助提高投资收益。

在本次白名单申请,yETH最终将选择5个LST资产作为yETH,最终选择的项目将有st-yETH持有者投票决定,本轮申请将于7月21日截止。

如何参与st-yETH投票?用户需要将其ETH锁定在Bootstrapper合约中,锁定16周,就可1:1获得st-yETH。最终入选的5个LST将会分别支付1ETH费用额外奖励st-yETH投票用户。目前,排名前五的项目为LidoFinance、FraxFinance、StaFi_Protocol、Tranchess、Swellnetwork。

声明:本内容为作者独立观点,不代表 CoinVoice 立场,且不构成投资建议,请谨慎对待,如需报道或加入交流群,请联系微信:VOICE-V。

简介:聚焦区块链应用与投资的产业媒体

评论0条